22/03/2025 13:45

Thuế thu nhập cá nhân bao nhiêu và cách tính chính xác

Giới thiệu về vấn đề thuế thu nhập cá nhân

Trong xã hội hiện đại, với sự phát triển của nền kinh tế và thị trường lao động, việc hiểu rõ về nghĩa vụ thuế là điều cần thiết đối với mỗi cá nhân và doanh nghiệp. Một trong những loại thuế quan trọng mà mỗi người lao động cần nắm vững chính là loại thuế liên quan đến thu nhập cá nhân. Vậy, hãy cùng khám phá những thông tin hữu ích về loại thuế này, cách tính và các quy định liên quan.

1. Khái niệm và đối tượng chịu thuế

1.1 Khái niệm

Thuế thu nhập cá nhân là loại thuế mà người có thu nhập phải nộp cho Nhà nước dựa trên mức thu nhập mà họ nhận được trong một khoảng thời gian nhất định. Tùy thuộc vào mức thu nhập, người nộp thuế sẽ phải chịu một tỷ lệ thuế khác nhau.1.2 Đối tượng chịu thuế

Theo quy định hiện hành, mọi cá nhân có thu nhập từ tiền lương, tiền công, kinh doanh, đầu tư, cho thuê tài sản… đều thuộc đối tượng phải nộp thuế thu nhập cá nhân. Đặc biệt, những người làm việc theo hợp đồng lao động, có thu nhập từ 2 triệu đồng/lần trở lên cũng sẽ bị khấu trừ thuế tại nguồn.2. Phân loại thu nhập chịu thuế

2.1 Các loại thu nhập

Có hai loại thu nhập chính mà cá nhân có thể phát sinh, bao gồm:- Thu nhập từ tiền lương, tiền công: Đây là loại thu nhập chính mà hầu hết người lao động đều có. Nó được xác định dựa trên hợp đồng lao động hoặc thỏa thuận của các bên.

- Thu nhập từ hoạt động kinh doanh: Đối với những cá nhân tự kinh doanh hoặc làm nghề tự do, họ sẽ phải đóng thuế dựa trên doanh thu từ hoạt động kinh doanh của mình.

2.2 Các khoản thu nhập miễn thuế

Một số khoản thu nhập không phải chịu thuế thường là:- Khoản tiền thưởng từ doanh nghiệp dưới 1 triệu đồng

- Khoản thu nhập từ chuyển nhượng bất động sản dưới 10 triệu đồng

- Các khoản trợ cấp xã hội theo quy định của pháp luật.

3. Cách tính thuế thu nhập cá nhân

3.1 Công thức tính thuế

Để tính thuế thu nhập cá nhân, bạn cần biết các yếu tố sau:- Tổng thu nhập: Là toàn bộ thu nhập mà cá nhân nhận được trong tháng.

- Thu nhập chịu thuế: Là tổng thu nhập trừ đi các khoản miễn thuế và giảm trừ gia cảnh.

- Thu nhập tính thuế: Là thu nhập chịu thuế sau khi đã thực hiện các bước giảm trừ theo quy định.

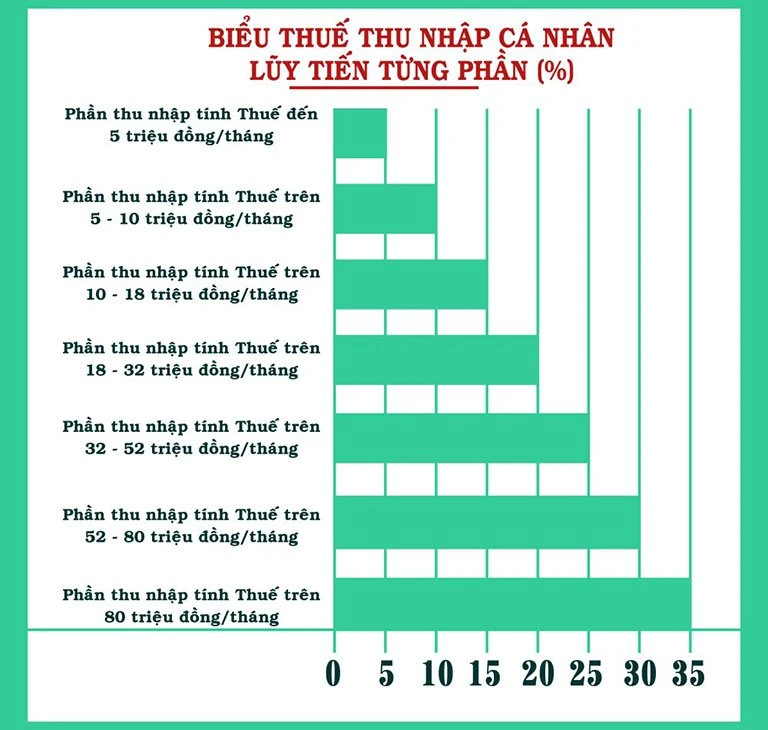

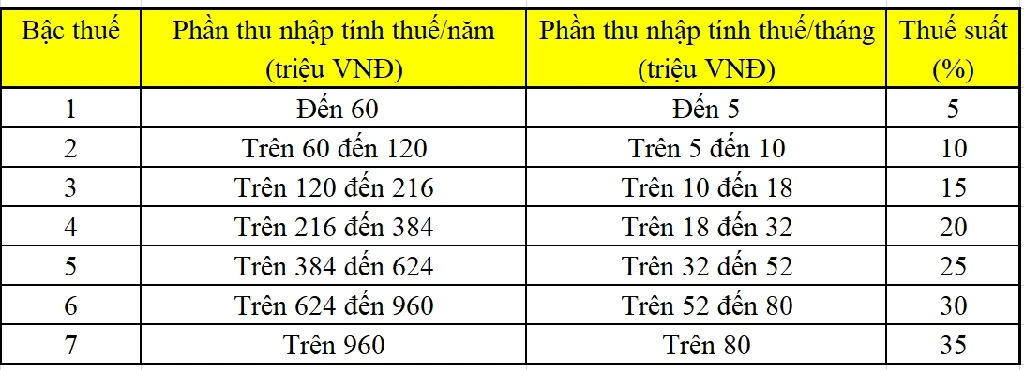

3.2 Các mức thuế suất

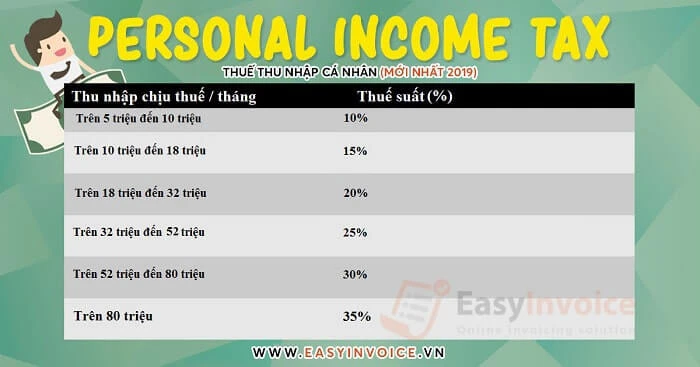

Tỷ lệ thuế suất đối với thu nhập cá nhân được quy định dựa trên bậc thu nhập. Dưới đây là bảng mức thuế suất áp dụng: | Bậc thu nhập (triệu đồng) | Tỷ lệ thuế (%) | |-----------------------------|-----------------| | Đến 5 | 5 | | Trên 5 đến 10 | 10 | | Trên 10 đến 18 | 15 | | Trên 18 đến 32 | 20 | | Trên 32 | 22 | Như vậy, nếu một cá nhân có thu nhập hàng tháng là 23 triệu, sau khi trừ đi các khoản bảo hiểm và giảm trừ gia cảnh, mức thuế phải nộp có thể chỉ rơi vào khoảng 39.500 đồng/tháng, cho thấy sự hợp lý trong việc tính toán thuế thu nhập cá nhân.

4. Một số điểm cần lưu ý khi thực hiện nghĩa vụ thuế

4.1 Thời hạn nộp thuế

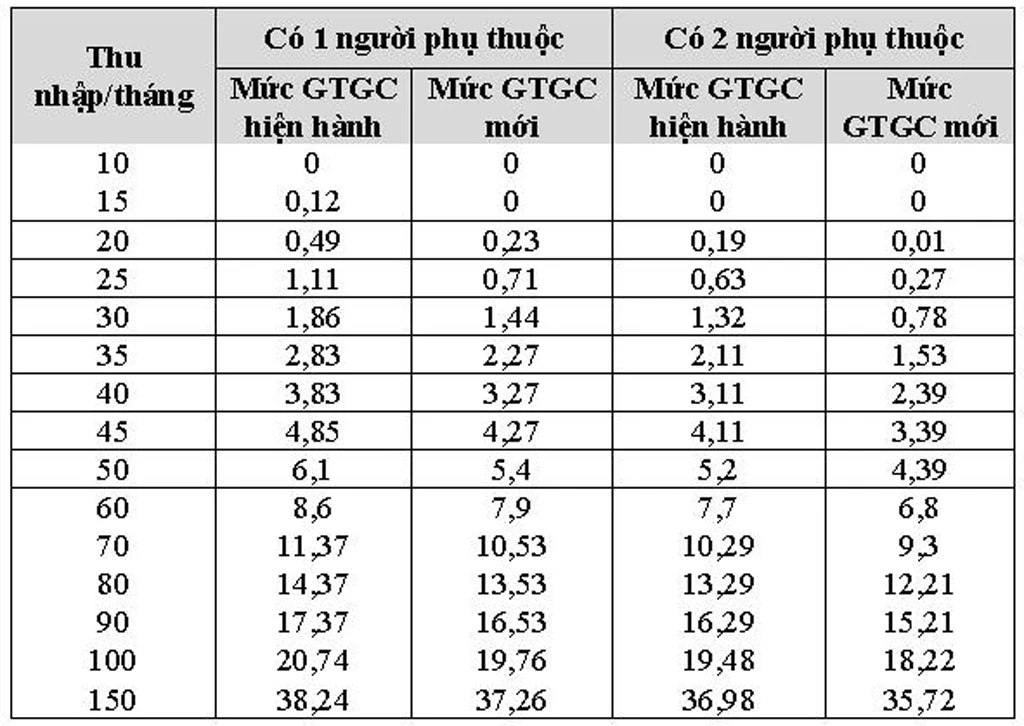

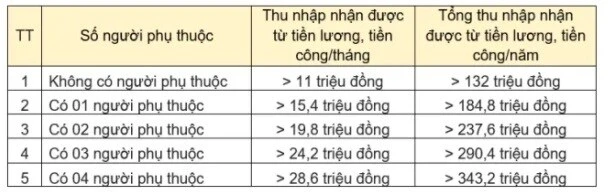

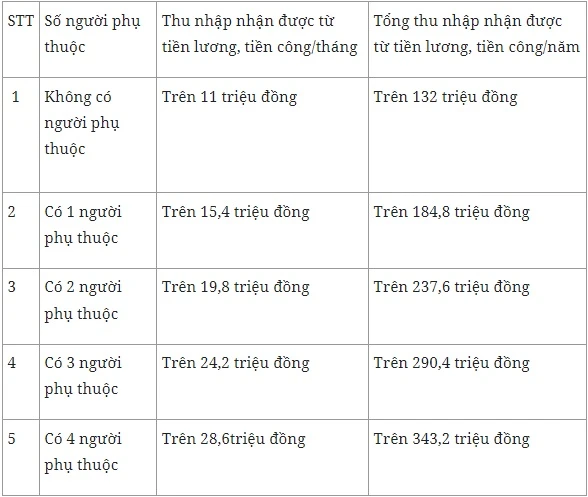

Người nộp thuế cần nắm rõ thời hạn và cách thức nộp thuế. Thông thường, thuế thu nhập cá nhân sẽ được khấu trừ trực tiếp từ lương hàng tháng và phải được nộp vào ngân sách Nhà nước trong thời gian quy định.4.2 Quy định về giảm trừ gia cảnh

Theo quy định, cá nhân có thể được giảm trừ gia cảnh cho bản thân và người phụ thuộc (vợ, chồng, con cái). Mức giảm trừ gia cảnh được quy định rõ ràng và có thể điều chỉnh hàng năm.4.3 Quản lý và xử lý vi phạm

Nhà nước có những quy định rõ ràng về việc xử phạt đối với các hành vi vi phạm trong việc thực hiện nghĩa vụ thuế, bao gồm cả việc khai báo không chính xác hoặc không nộp thuế đúng thời hạn.4.4 Công nghệ trong quản lý thuế

Hiện nay, với sự phát triển của công nghệ thông tin, nhiều ứng dụng và phần mềm giúp người nộp thuế có thể dễ dàng tính toán và nộp thuế trực tuyến, làm giảm thiểu thời gian và công sức cho cả cơ quan thuế và người nộp thuế.

Kết luận

Việc hiểu rõ về nghĩa vụ thuế là điều cần thiết để mỗi cá nhân có thể thực hiện tốt trách nhiệm của mình đối với Nhà nước, đồng thời bảo vệ quyền lợi của bản thân. Với những thông tin và hướng dẫn cụ thể trên, hy vọng rằng bạn sẽ có cái nhìn toàn diện và chính xác hơn về thuế thu nhập cá nhân. Hãy luôn cập nhật các quy định mới nhất để đảm bảo rằng bạn đang tuân thủ đúng luật pháp và thực hiện nghĩa vụ thuế của mình một cách chính xác nhất.

.JPG)

.JPG)

Link nội dung: https://galileo.edu.vn/thue-thu-nhap-ca-nhan-bao-nhieu-va-cach-tinh-chinh-xac-a17168.html