Hiểu Rõ Về Khái Niệm Thu Nhập Trong Ngành Thuế

Trong lĩnh vực thuế, việc phân biệt giữa các loại thu nhập rất quan trọng. Mỗi cá nhân và doanh nghiệp cần nắm rõ các khái niệm này để có thể tính toán thuế một cách chính xác và hợp lý. Bài viết này sẽ giúp bạn tìm hiểu sâu về các loại thu nhập, từ đó giúp bạn có cái nhìn toàn diện hơn về cách thức tính thuế.

Phân Biệt Giữa Các Loại Thu Nhập

1. Khái Niệm Về Thu Nhập Chịu Thuế

Thu nhập chịu thuế là tổng hợp các nguồn thu nhập mà cá nhân hoặc tổ chức nhận được, và được xác định là đối tượng phải chịu thuế theo quy định của pháp luật. Những khoản thu nhập này có thể đến từ nhiều nguồn khác nhau như tiền lương, tiền thưởng, lợi nhuận từ hoạt động kinh doanh, tiền cho thuê tài sản, và nhiều loại hình thu nhập khác.

Cần lưu ý rằng không phải tất cả các khoản thu nhập đều chịu thuế. Một số khoản thu nhập có thể được miễn thuế hoặc không nằm trong danh sách thu nhập chịu thuế. Điều này đồng nghĩa với việc bạn cần phải xác định rõ những khoản nào là thu nhập chịu thuế để làm cơ sở cho việc tính thuế.

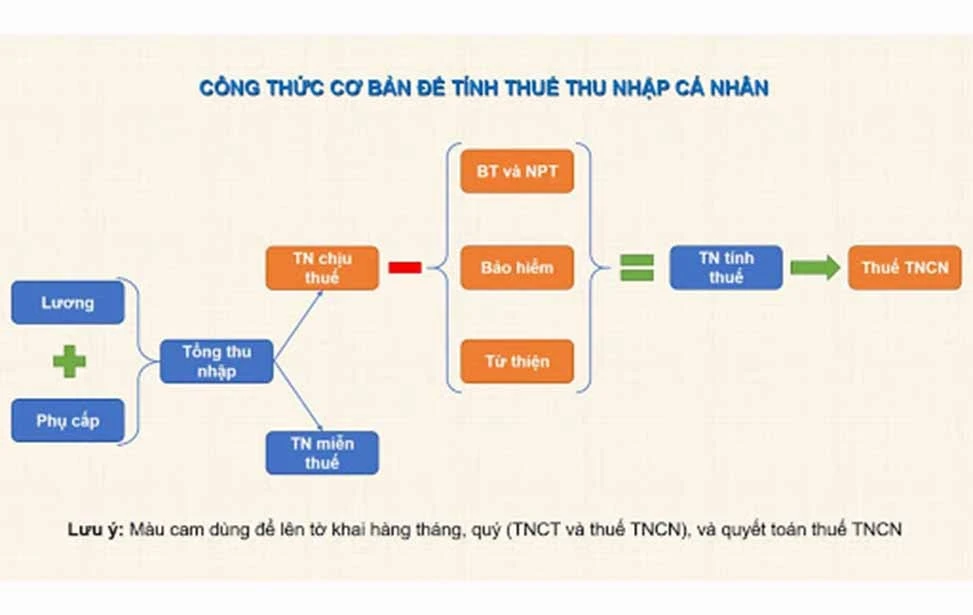

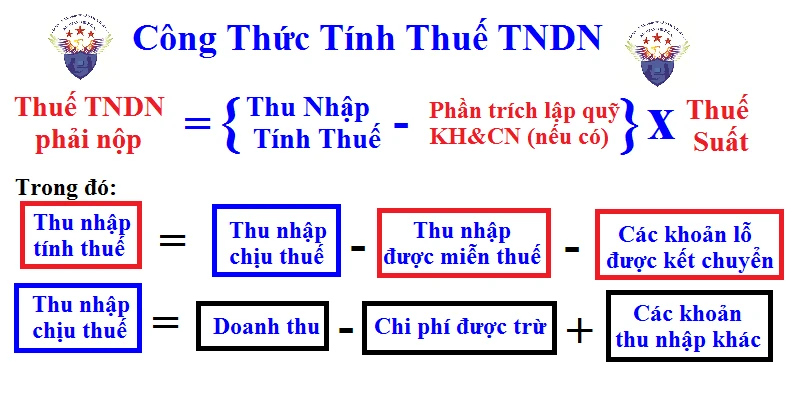

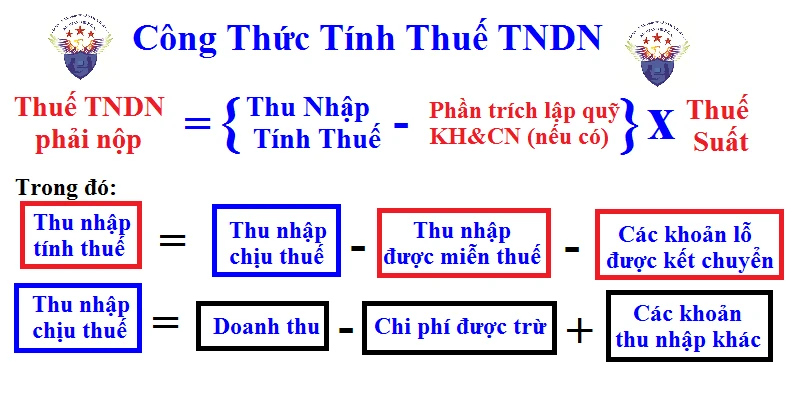

2. Khái Niệm Về Thu Nhập Tính Thuế

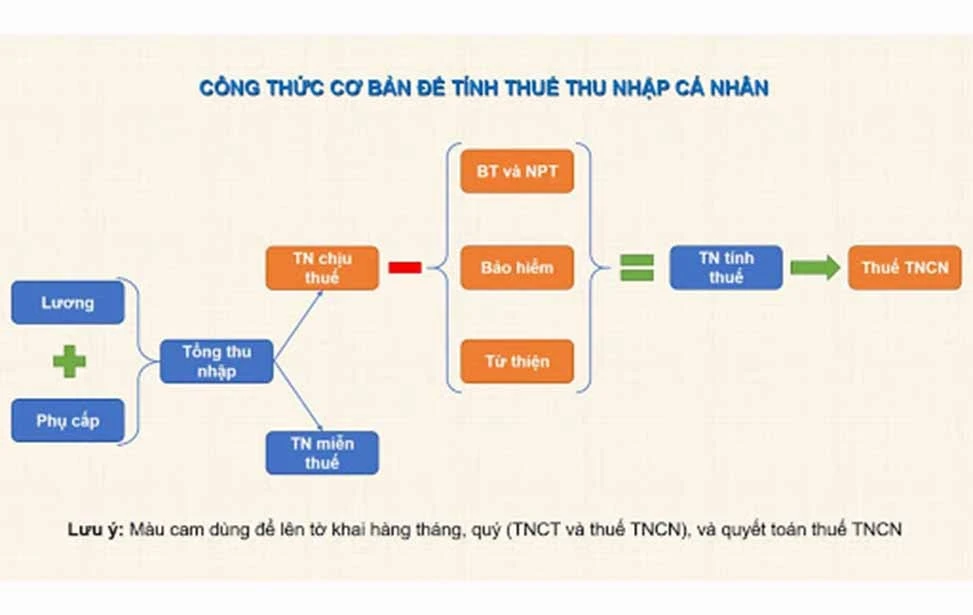

Khác với thu nhập chịu thuế, thu nhập tính thuế là phần thu nhập chịu thuế đã được điều chỉnh để xác định rõ ràng số tiền mà cá nhân hoặc tổ chức phải nộp thuế. Thu nhập tính thuế được tính bằng cách lấy thu nhập chịu thuế trừ đi các khoản giảm trừ, các chi phí hợp lý liên quan đến hoạt động sản xuất kinh doanh, hoặc các khoản bảo hiểm bắt buộc.

Công thức để tính thu nhập tính thuế có thể được biểu diễn như sau:

```

Thu nhập tính thuế = Thu nhập chịu thuế - Các khoản giảm trừ

```

Các khoản giảm trừ này có thể bao gồm chi phí đóng góp bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp, cũng như các khoản chi phí khác mà pháp luật quy định được phép khấu trừ.

Các Khoản Thu Nhập Chịu Thuế

1. Các Nguồn Thu Nhập Chính

Khoản thu nhập chịu thuế có thể đến từ nhiều nguồn khác nhau, bao gồm:

- Tiền lương và tiền công: Đây là những khoản thu nhập chính của nhiều người lao động, và thường chiếm phần lớn trong tổng thu nhập chịu thuế.

- Lợi nhuận từ hoạt động kinh doanh: Doanh nghiệp sẽ phải tính toán lợi nhuận sau khi đã trừ đi các chi phí hợp lý.

- Tiền cho thuê tài sản: Những khoản thu từ việc cho thuê bất động sản cũng là một nguồn thu nhập chịu thuế.

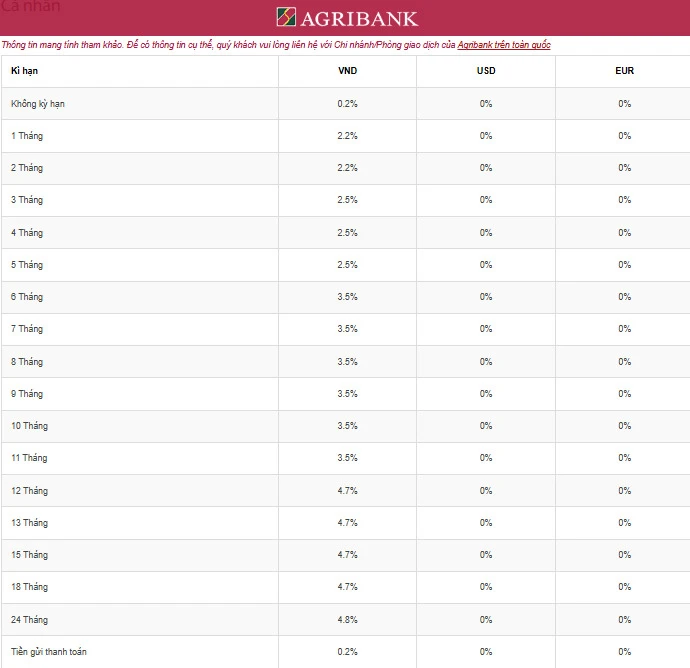

- Tiền lãi từ đầu tư: Các khoản lãi từ gửi tiết kiệm ngân hàng hoặc đầu tư chứng khoán cũng nằm trong danh sách này.

2. Các Khoản Thu Nhập Không Chịu Thuế

Ngoài các khoản thu nhập chịu thuế, cũng có nhiều khoản thu nhập không chịu thuế như:

- Quà tặng và thừa kế: Một số khoản quà tặng hoặc tài sản được thừa kế có thể không bị đánh thuế.

- Các khoản trợ cấp từ Nhà nước: Một số hình thức trợ cấp xã hội cũng có thể không chịu thuế.

Việc phân biệt rõ ràng giữa các khoản thu nhập chịu thuế và không chịu thuế là rất quan trọng để tính toán nghĩa vụ thuế một cách chính xác.

Cách Tính Thuế Đối Với Thu Nhập Tính Thuế

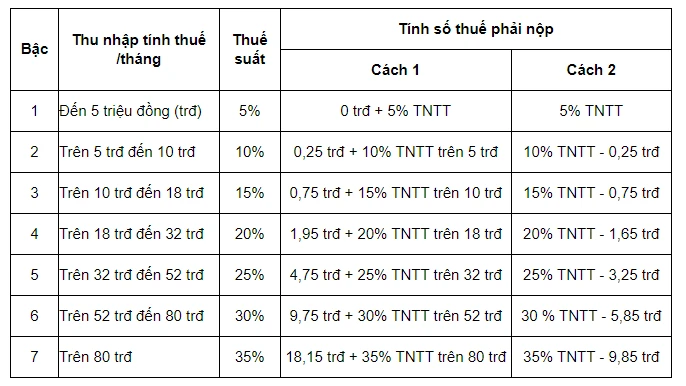

1. Công Thức Tính Thuế TNCN

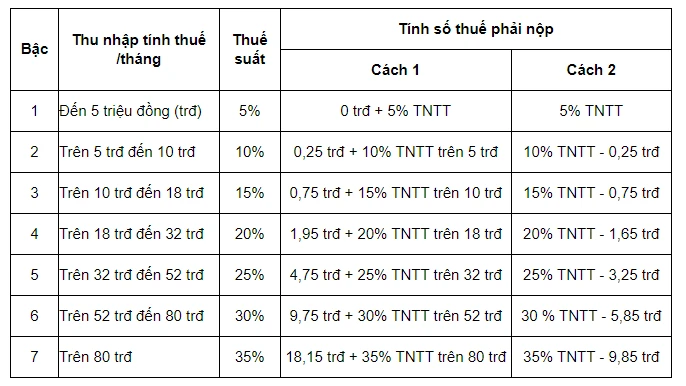

Để tính thuế thu nhập cá nhân (TNCN), bạn có thể sử dụng công thức như sau:

```

Thuế TNCN phải nộp = Thu nhập tính thuế x Thuế suất

```

Trong đó, thuế suất sẽ phụ thuộc vào từng mức thu nhập khác nhau theo quy định của pháp luật.

2. Ví Dụ Minh Họa

Giả sử bạn có thu nhập hàng tháng là 20 triệu đồng. Sau khi trừ đi các khoản bảo hiểm và giảm trừ gia cảnh, thu nhập chịu thuế của bạn còn lại là 15 triệu đồng.

Nếu thuế suất áp dụng là 10%, thì số thuế bạn cần nộp sẽ là:

```

Thuế TNCN = 15 triệu x 10% = 1.5 triệu đồng

```

Đây là số thuế bạn cần nộp cho tháng đó. Tương tự, bạn có thể áp dụng công thức này cho các tháng tiếp theo để tính thuế.

Kết Luận

Việc hiểu rõ về các khái niệm liên quan đến thu nhập chịu thuế và thu nhập tính thuế là rất cần thiết cho mọi cá nhân và doanh nghiệp. Sự khác biệt giữa hai khái niệm này không chỉ giúp bạn có cái nhìn rõ ràng hơn về nghĩa vụ thuế mà còn hỗ trợ bạn trong việc lập kế hoạch tài chính một cách hiệu quả hơn.

Hãy luôn cập nhật các thông tin mới nhất về luật thuế và các quy định liên quan để đảm bảo rằng bạn đang thực hiện nghĩa vụ thuế của mình một cách chính xác và hợp pháp.