Khái niệm và Tầm quan trọng của Mô hình Định giá Tài sản Vốn

Mô hình định giá tài sản vốn (CAPM) là một trong những công cụ quan trọng nhất trong phân tích tài chính và đầu tư. Nó được phát triển để giúp nhà đầu tư xác định được tỷ lệ sinh lời kỳ vọng của một tài sản, dựa vào mức độ rủi ro mà tài sản đó mang lại. Mô hình này không chỉ có ứng dụng trong việc đánh giá cổ phiếu, mà còn có thể được sử dụng để định giá các tài sản tài chính khác.

Mô hình này được sử dụng rộng rãi trong các quyết định đầu tư và tài chính doanh nghiệp, giúp các nhà quản lý và các nhà đầu tư đưa ra quyết định thông minh hơn. Tỷ lệ sinh lời kỳ vọng mà CAPM cung cấp là một yếu tố quan trọng giúp các nhà đầu tư đưa ra quyết định có nên đầu tư vào một tài sản cụ thể hay không.

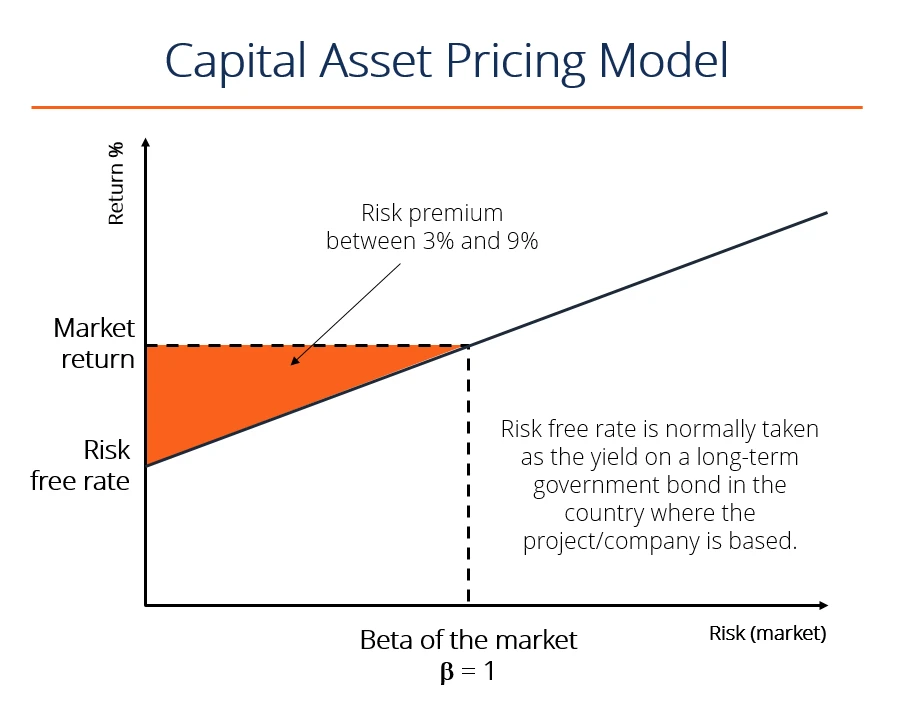

Nguyên lý Cơ bản của Mô hình Định giá Tài sản Vốn

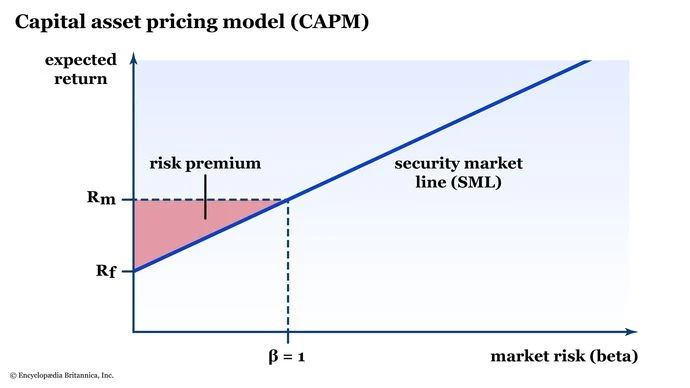

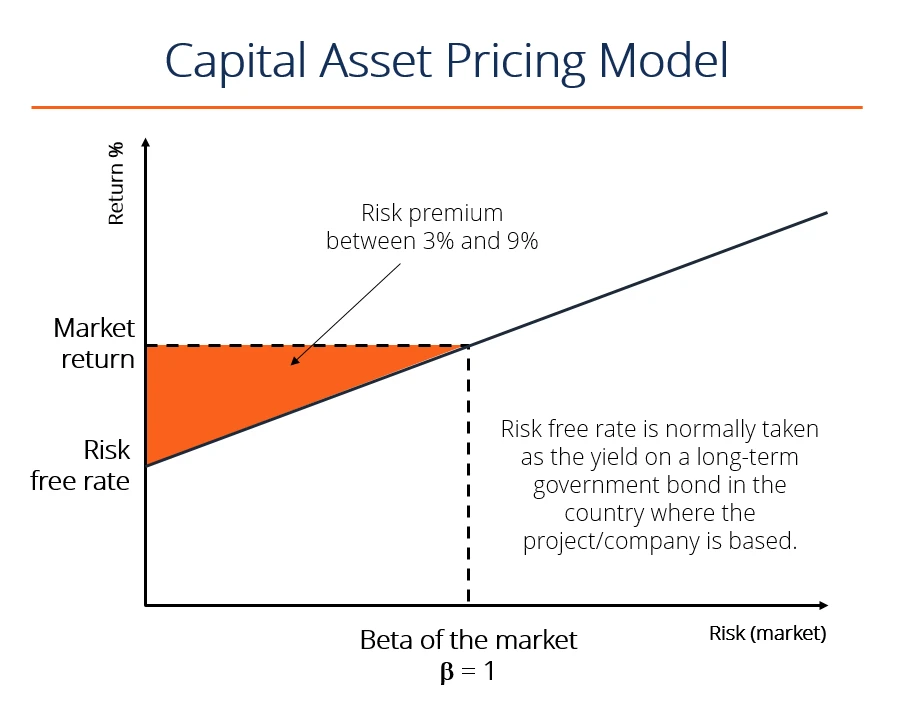

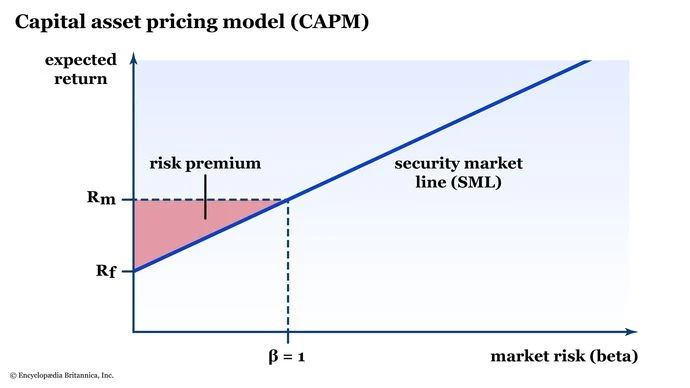

Mô hình này dựa trên một số nguyên lý cơ bản, bao gồm mối quan hệ giữa rủi ro và tỷ lệ sinh lời. Một trong những yếu tố cốt lõi của mô hình là tỷ lệ sinh lời không rủi ro, thường được đại diện bởi lợi suất trái phiếu chính phủ. Bên cạnh đó, nó cũng tính toán được độ nhạy cảm của tài sản đó đối với biến động của thị trường, được gọi là beta (β).

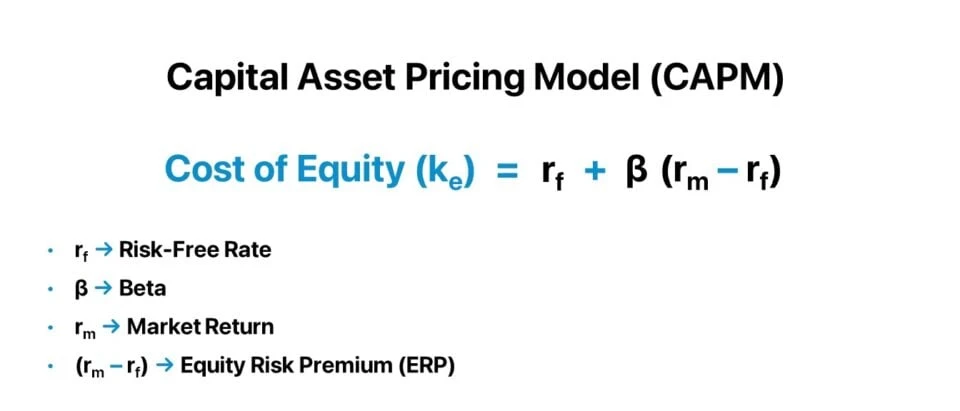

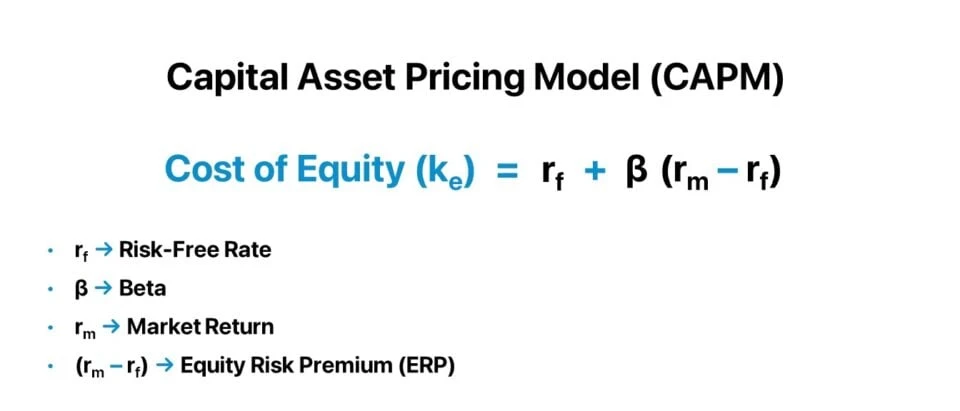

Công thức của mô hình được trình bày như sau:

\[ \text{Tỷ lệ sinh lời kỳ vọng} = \text{Tỷ lệ sinh lời không rủi ro} + \beta \times (\text{Tỷ lệ sinh lời thị trường} - \text{Tỷ lệ sinh lời không rủi ro}) \]

Tỷ lệ sinh lời không rủi ro

Tỷ lệ sinh lời không rủi ro là tỷ lệ mà một nhà đầu tư có thể nhận được từ một khoản đầu tư gần như không có rủi ro. Thông thường, lợi suất trái phiếu chính phủ là chỉ số được sử dụng để đại diện cho tỷ lệ sinh lời không rủi ro.

Beta (β)

Beta là một chỉ số đo lường mức độ biến động của một tài sản so với thị trường chung. Nếu beta lớn hơn 1, tài sản đó được coi là có độ rủi ro cao hơn thị trường. Ngược lại, nếu beta nhỏ hơn 1, đây là một tài sản ít rủi ro hơn.

Ứng dụng của Mô hình Định giá Tài sản Vốn

Mô hình này có nhiều ứng dụng thực tiễn trong lĩnh vực tài chính và đầu tư. Dưới đây là một số ví dụ tiêu biểu:

Đánh giá Cổ phiếu

Một trong những ứng dụng phổ biến nhất của mô hình là trong việc định giá cổ phiếu. Nhà đầu tư có thể sử dụng CAPM để xác định tỷ lệ sinh lời kỳ vọng của một cổ phiếu cụ thể, qua đó đưa ra quyết định đầu tư.

Ra Quyết định Đầu tư

Ngoài việc đánh giá cổ phiếu, mô hình cũng có thể được sử dụng để hỗ trợ trong việc ra quyết định đầu tư cho các dự án mới. Các nhà quản lý có thể sử dụng CAPM để tính toán tỷ lệ sinh lời kỳ vọng cho các dự án đầu tư, từ đó so sánh với chi phí vốn để xác định xem dự án có khả thi hay không.

Quản lý Danh Mục Đầu Tư

Mô hình cũng có thể hỗ trợ trong việc quản lý danh mục đầu tư. Bằng cách sử dụng CAPM, các nhà đầu tư có thể xác định được mức độ rủi ro mà họ chấp nhận trong danh mục đầu tư của mình và điều chỉnh tỷ lệ phân bổ tài sản cho phù hợp.

:max_bytes(150000):strip_icc()/CapitalAssetPricingModelCAPM3_2-0caa4bc4faf6446c86d857b2253a15eb.png)

Hạn chế của Mô hình Định giá Tài sản Vốn

Mặc dù mô hình này rất hữu ích, nhưng cũng không tránh khỏi những hạn chế. Dưới đây là một số điểm cần lưu ý:

Giả định Không Thực Tế

CAPM dựa trên một số giả định không thực tế, như thị trường tài chính hoàn hảo, tất cả các nhà đầu tư đều có cùng thông tin, và các nhà đầu tư là những người phân tích hợp lý. Những giả định này không phản ánh thực tế trong môi trường đầu tư, dẫn đến những sai lệch trong tính toán.

Chỉ Số Beta Không Ổn Định

Beta của một tài sản có thể thay đổi theo thời gian, điều này có thể ảnh hưởng đến độ tin cậy của tỷ lệ sinh lời kỳ vọng mà mô hình cung cấp. Các biến động trong thị trường và kinh tế có thể làm thay đổi beta, do đó gây khó khăn trong việc dự đoán chính xác.

Không Xem Xét Các Yếu Tố Khác

Mô hình này chỉ chú ý đến rủi ro hệ thống và không xem xét các yếu tố khác như rủi ro phi hệ thống hay rủi ro cụ thể của từng doanh nghiệp. Điều này có thể dẫn đến việc đánh giá không đầy đủ về mức độ rủi ro và lợi nhuận của tài sản.

:max_bytes(150000):strip_icc()/Term-Definitions_capm-6628d16ef2614d4bbad78324d7439e84.png)

Kết Luận

Mô hình định giá tài sản vốn là một công cụ mạnh mẽ trong lĩnh vực tài chính, giúp các nhà đầu tư và nhà quản lý đưa ra quyết định thông minh hơn dựa trên sự kết hợp giữa rủi ro và lợi nhuận. Tuy nhiên, cần lưu ý rằng mô hình này có những hạn chế và giả định không thực tế. Để đạt được hiệu quả cao nhất, các nhà đầu tư cần kết hợp CAPM với các phương pháp và công cụ khác, từ đó đưa ra những quyết định đầu tư chính xác và hiệu quả hơn.

Trong thế giới tài chính hiện đại, việc nắm vững và áp dụng hiệu quả mô hình này sẽ giúp các nhà đầu tư tối ưu hóa lợi nhuận và giảm thiểu rủi ro trong danh mục đầu tư của mình.